(Bloomberg) – Dengan kesepakatan plafon utang yang baru saja ditandatangani, Departemen Keuangan AS akan melepaskan gelombang obligasi baru untuk segera mengisi kembali pundi-pundinya. Ini akan menguras likuiditas lain karena deposito bank diserbu untuk membayarnya – dan Wall Street memperingatkan bahwa pasar belum siap.

Paling Banyak Dibaca dari Bloomberg

Dampak negatif dapat dengan mudah mengecilkan efek setelah konfrontasi masa lalu atas batas utang. Program pengetatan kuantitatif Federal Reserve telah mengikis cadangan bank, sementara pengelola uang telah menimbun likuiditas untuk mengantisipasi resesi.

Nikolaos Panegirzoglou, ahli strategi di JPMorgan Chase & Co., memperkirakan masuknya Treasuries akan menggandakan dampak QT pada saham dan obligasi, mengurangi kinerja gabungan mereka sekitar 5% tahun ini. Ahli strategi untuk Citigroup Inc. menawarkan akun serupa, menunjukkan penurunan rata-rata 5,4% di S&P 500 selama dua bulan dapat mengikuti kemerosotan likuiditas sebesar ini, dan guncangan 37 basis poin untuk spread kredit hasil tinggi.

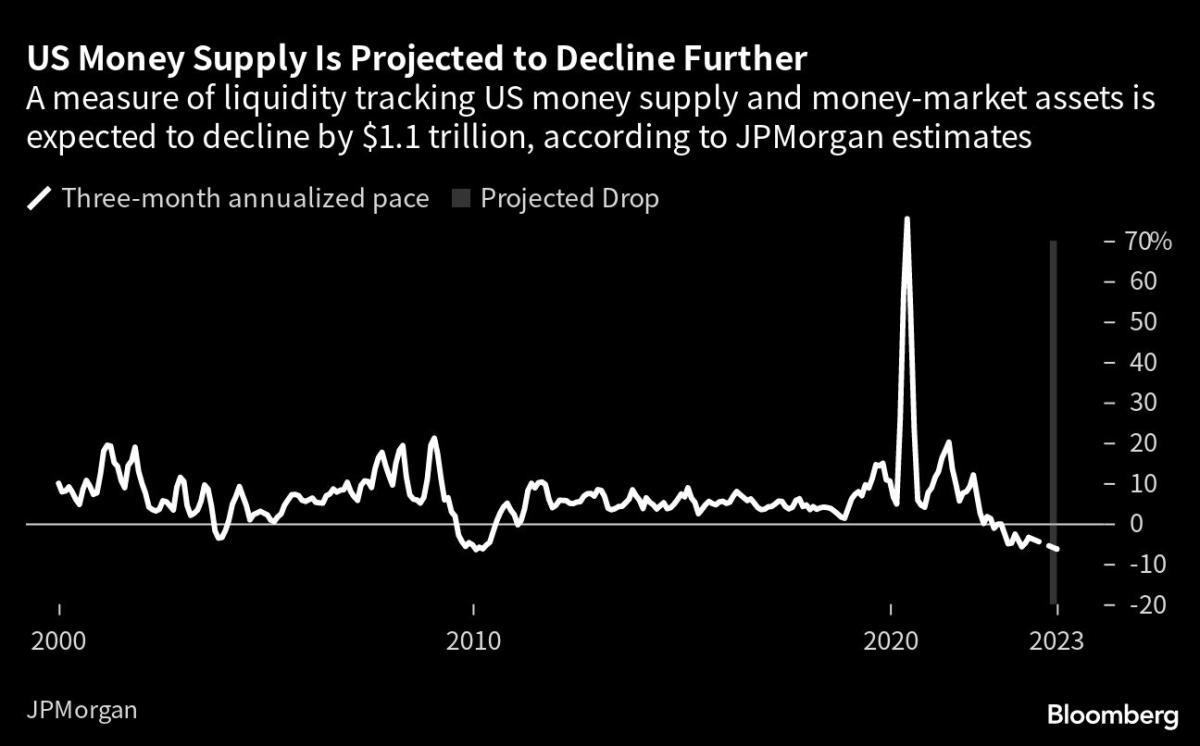

Penjualan, yang akan dimulai Senin, akan dimulai di setiap kelas aset karena klaim jumlah uang beredar sudah menyusut: JPMorgan memperkirakan bahwa ukuran likuiditas yang luas akan turun $1,1 triliun dari sekitar $25 triliun pada awal tahun 2023.

“Ini sangat menguras likuiditas,” kata Panigirzoglu. Kami sudah jarang melihat yang seperti ini. Hanya dalam kehancuran serius seperti krisis Lehman Anda melihat sesuatu seperti deflasi ini.”

Ini adalah tren yang, seiring dengan pengetatan Fed, akan mendorong pengukur likuiditas turun pada tingkat tahunan sebesar 6%, berbeda dengan pertumbuhan tahunan untuk sebagian besar dekade terakhir, JPMorgan memperkirakan.

Amerika Serikat telah mengandalkan langkah-langkah luar biasa untuk membantu membiayai dirinya sendiri dalam beberapa bulan terakhir karena para pemimpin bertengkar di Washington. Dengan default yang nyaris dihindari, Departemen Keuangan akan mulai melakukan pinjaman yang oleh beberapa perkiraan Wall Street dapat mencapai $1 triliun pada akhir kuartal ketiga, dimulai dengan beberapa lelang tagihan Departemen Keuangan pada hari Senin dengan total lebih dari $170 miliar.

Tidak mudah untuk memprediksi apa yang terjadi ketika miliaran orang melewati sistem keuangan. Ada banyak pembeli T-bills jangka pendek: bank, dana pasar uang, dan beragam pembeli yang secara longgar diklasifikasikan sebagai “non-bank”. Ini termasuk rumah tangga, dana pensiun, dan perbendaharaan perusahaan.

Bank memiliki selera terbatas untuk T-bills saat ini; Itu karena pengembalian yang ditawarkan tidak mungkin dapat bersaing dengan apa yang bisa mereka dapatkan dari cadangan mereka sendiri.

Tetapi bahkan jika bank menghentikan lelang treasury, peralihan dari deposito ke tagihan treasury oleh pelanggan mereka dapat menyebabkan kekacauan. Citigroup memodelkan episode historis di mana cadangan bank turun sebesar $500 miliar dalam periode 12 minggu untuk memperkirakan apa yang akan terjadi selama bulan-bulan berikutnya.

Dirk Wheeler, kepala strategi makro global di Citigroup Global Markets Inc.

Skenario yang paling jinak adalah pasokan tersapu oleh reksa dana pasar uang. Agaknya pembelian mereka, dari wadah kas mereka, akan membuat cadangan bank tidak tersentuh. Secara historis, pembeli utama Treasuries baru-baru ini mundur demi imbal hasil yang lebih baik yang ditawarkan dari fasilitas repo terbalik Fed.

Itu membuat semua orang: non-bank. Mereka akan hadir di lelang Treasury mingguan, tetapi bukan tanpa biaya tambahan ke bank. Pembeli tersebut diharapkan membebaskan uang tunai untuk pembelian mereka dengan melikuidasi simpanan bank, memperburuk pelarian modal yang telah memusnahkan pemberi pinjaman regional dan mengacaukan sistem keuangan tahun ini.

Ketergantungan pemerintah yang meningkat pada apa yang disebut penawar tidak langsung telah terbukti selama beberapa waktu, menurut Althea Spinozzi, analis pendapatan tetap di Saxo Bank A/S. “Dalam beberapa minggu terakhir, kami telah melihat tingkat rekor penawar tidak langsung selama lelang Departemen Keuangan AS,” katanya. “Mereka mungkin akan menyerap sebagian besar dari rilis yang akan datang juga.”

Untuk saat ini, kelegaan AS tentang menghindari gagal bayar telah mengalihkan perhatian dari gempa susulan likuiditas yang akan datang. Sementara itu, kegembiraan investor tentang prospek kecerdasan buatan telah menempatkan S&P 500 di puncak pasar bullish setelah tiga minggu menguat. Sementara itu, likuiditas untuk masing-masing saham telah membaik, melawan tren yang lebih luas.

Tapi itu tidak menghilangkan kekhawatiran tentang apa yang biasanya terjadi ketika ada penarikan cadangan bank yang signifikan: saham jatuh dan spread kredit melebar, dengan aset berisiko menanggung beban kerugian terbesar.

“Ini bukan waktunya untuk menahan S&P 500,” kata Wheeler dari Citigroup.

Terlepas dari reli yang didorong AI, posisi ekuitas secara luas netral dengan reksa dana dan investor ritel tetap di tempatnya, menurut Barclays Plc.

“Kami pikir akan terjadi kehancuran saham,” kata Ulrich Urbahn, kepala strategi multi-aset di Berenberg, “dan tidak akan ada ledakan volatilitas “karena pengurasan likuiditas.” “Kami memiliki indikator pasar internal yang buruk, indikator utama negatif, dan penurunan likuiditas, yang semuanya tidak mendukung pasar saham.”

— Dengan bantuan dari Sujata Rao, Elena Popina, dan Liz Capo McCormick.

Paling Banyak Dibaca oleh Bloomberg Businessweek

© 2023 Bloomberg LP

“Penyelenggara amatir. Penginjil bir Wannabe. Penggemar web umum. Ninja internet bersertifikat. Pembaca yang rajin.”

More Stories

Fed mempertaruhkan kemarahan Trump dengan penurunan suku bunga bersejarah

Kontrak berjangka AS berada dalam pola bertahan menunggu keputusan The Fed

Saham-saham Asia melemah karena fokus pada penurunan suku bunga oleh Federal Reserve